В международной торговой практике значительное место занимают расчеты в форме открытого счета, используемые при расчетах между контрагентами, связанными постоянными торговыми отношениями. Данная форма расчетов является самой дешевой и отличается относительной простотой исполнения, но крайне рискованной. Приобрела чрезвычайную популярность при расчетах между странами ЕС (до 60% всех платежей).

Открытый счет (англ. open account) – форма расчетно-кредитных отношений, при которой экспортер (продавец) отгружает товар импортеру (покупателю) без оплаты и одновременно направляет в его адрес товарораспорядительные документы (счет на оплату) относя сумму задолженности в дебет счета, открытого им на имя покупателя - открытого счета. После выверки расчетов окончательное погашение задолженности по открытому счету производится через банки, как правило, с использованием банковского перевода или чека. В этой связи банковская статистика часто включает расчеты по открытому счету в банковские переводы.

На практике порядок погашения задолженности по открытому счету зависит от соглашения между контрагентами. При регулярных поставках возможны расчеты между контрагентами не по каждой отдельной партии товаров, а в определенные сроки - конец или начало месяца, квартала. Возможен еще более сложный вариант взаимодействия партнеров, когда поставки продукции осуществляются и той, и другой стороной контракта. В данном случае происходит двустороннее кредитование и зачет взаимных требований, которые отражаются на едином счете или контокорренте. Фирмы могут зачесть взаимные требования и на безвалютной основе.

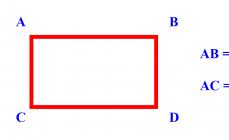

Технология осуществления расчетов по открытому счету представлена в графическом виде на рисунке 8.

![]()

![]()

![]()

Рис.8. Схема расчетов по открытому счету

Заключается контракт между импортером и экспортером.

Экспортер отгружает товар импортеру и отдельно, отправляет товарораспорядительные документы (счета, железнодорожные накладные или коносаменты, сертификаты и т.д.)

Экспортер заносит сумму отгруженного товара в дебет открытого на покупателя счета, а импортер совершает такую же запись в кредит счета экспортера, т.е. сумма текущей задолженности учитывается в книгах торговых партнеров.

После получения товара импортером, обеими сторонами производится выверка расчетов по открытому счету, осуществляются компенсирующие проводки.

Импортер направляет в банк заявление на банковский перевод.

Банк импортера, приняв платежное поручение от импортера, направляет от своего имени платежное поручение в соответствующий банк экспортера.

Получив платежное поручение, банк проверяет его подлинность и совершает операцию по зачислению денег на счет экспортера.

Расчеты по открытому счету наиболее выгодны для импортера, так как он производит последующую оплату полученных товаров, а процент за предоставляемый кредит при этом отдельно не взимается: отсутствует риск оплаты непоставленного или непринятого товара. Для экспортера эта форма расчетов наименее выгодна, поскольку не содержит надежной гарантии своевременности платежа, замедляет оборачиваемость его капитала, иногда вызывает необходимость прибегать к банковскому кредиту. Риск неоплаты импортером товара при одностороннем использовании этой формы расчетов аналогичен риску недопоставки товара экспортером при авансовых платежах. Фактически эта форма расчетов применяется для кредитования импортера и отражает доверие к нему со стороны экспортера. Поэтому эта форма расчетов обычно применяется лишь на условиях взаимности, когда контрагенты попеременно выступают в роли продавца и покупателя и невыполнение обязательств импортером влечет за собой приостановку товарных поставок экспортером. При односторонних поставках расчеты по открытому счету применяются редко.

Особое значение при заключении внешнеторговых контрактов придают формам расчетов. Правильный выбор формы расчета гарантирует получение продавцом денег, а покупателем – товара. Какую форму расчета выбрать, как оговорить ее в контракте, как снизить риски покупателя и продавца – все эти вопросы имеют важное значение при осуществлении внешнеэкономической деятельности предприятия.

Основными формами расчетов, применяемыми в международной практике, являются:

- – документарное инкассо;

- – документарный аккредитив;

- – банковский перевод;

- – открытый счет (применяется редко).

Международные расчеты в отличие от внутренних имеют некоторые особенности:

- – сложнее оформление, пересылка, обработка и оплата счетов;

- – порядок расчетов должен подчиняться принятым международным правилам;

- – расчеты носят, как правило, документарный характер.

Документарные расчеты – платежи, осуществляемые по представлении документов.

В качестве документов могут использоваться акты, удостоверяющие факт перевозки товара, его оценку, страховку и т.д. К таким документам относятся, например, железнодорожные накладные, морские коносаменты, страховые полисы, счета-квитанции, свидетельства о происхождении товара, сертификаты качества и др.

Основными формами документарных расчетов являются документарное инкассо и документарный аккредитив.

Документарное инкассо – взимание определенной задолженности через банк, например взимание продавцом (экспортером) причитающихся ему сумм с покупателя (импортера) по предоставлении документов через банк.

Для проведения такой операции существуют международные правила, принятые в Париже в 1978 г. Международной Торговой Палатой (МТП) – "Унифицированные правила по инкассо". Этих правил придерживаются банки большинства стран мира, в том числе и банки России.

Рис. 7.1.

Операция "документарное инкассо" осуществляется в следующей последовательности (рис. 7.1):

- 1. Заключается договор между продавцом (экспортером) и покупателем (импортером) о поставке определенного товара, в котором указывается, что расчеты по сделке будут производиться в форме инкассо.

- 2. Продавец отправляет товар, например, морским фрахтом, и получает от фрахтовщика документы, удостоверяющие факт отгрузки товара (морские коносаменты).

- 3. Продавец предъявляет коносаменты вместе с другими документами, предусмотренными условиями договора, своему банку (банку-ремитенту) на инкассо.

- 4. Банк-ремитент, т.е. банк продавца, пересылает полученные документы банку покупателя (банку-инкассатору).

- 5. Банк-инкассатор оповещает импортера о наличии инкассо.

- 6. Покупатель (импортер) оплачивает инкассируемую сумму и получает документы.

- 7. Покупатель представляет фрахтовщику документы и вступает во владение товаром.

- 8. Банк покупателя (банк-инкассатор) выплачивает сумму по инкассо банку продавца.

- 9. Банк продавца (банк-ремитент) зачисляет деньги на счет продавца.

Следует отметить, что предоставление клиентом документов банку-ремитенту (банку продавца) и пересылка документов банку-инкассатору (банку покупателя) могут производиться только при наличии поручения инкассо с точными распоряжениями по инкассо, для которых имеются соответствующие формуляры.

Операция инкассо является достаточно надежной формой расчета, но имеются определенные риски, связанные с осуществлением расчетов в такой форме:

- – для продавца риск заключается в том, что в момент отправки товара нет гарантий, что покупатель платежеспособен. Кроме того, транспортные документы, например морские коносаменты, подтверждающие отсылку товара, позволяют покупателю получить товар без предварительной оплаты;

- – для покупателя тоже существует риск: он платит, не получив товар.

Необходимо отметить и достоинства этой операции:

- – для продавца эта форма расчета выгодна тем, что он может затребовать деньги, представив документы, т.е. до получения товара покупателем. Именно этот момент очень важен при дальних перевозках или длительном прохождении таможенных формальностей;

- – для покупателя достоинством является то, что он получит товар, соответствующий условиям сделки (т.е. определенного качества, в соответствующем количестве и т.д.).

Документарный аккредитив – обязательство, которое берет на себя по распоряжению заказчика (покупателя) банк и которое включает в себя выплату определенной суммы указанному бенефициару (продавцу) по представлении предусмотренного набора документов к установленному сроку.

Нормы международных аккредитивных сделок изложены в специальном документе "Унифицированные правила и обычаи для документарных аккредитивов". Этот документ был принят МТП в Париже в 1983 г.

Рис. 7.2.

Сделка по документарному аккредитиву осуществляется в следующем порядке (рис. 7.2):

- 1. Заключается договор между продавцом и покупателем на поставку определенного товара, где указывается, что расчеты по сделке будут проведены в форме аккредитива.

- 2. Покупатель (импортер) даст своему банку (банку-эмитенту) поручение открыть аккредитив.

- 3. Банк-эмитент (банк покупателя), открывающий аккредитив, пересылает сто своему банку-корреспонденту в стране продавца.

- 4. Банк в стране продавца авизует аккредитив бенефициару (продавцу).

- 5. Продавец (экспортер) отправляет товар (морским транспортом) и получает транспортные документы (морские коносаменты) от фрахтовщика.

- 6. Продавец представляет предусмотренные аккредитивом документы авизующему банку (банку в стране продавца).

- 7. Авизующий банк проверяет документы. Они должны соответствовать условиям аккредитива. В случае если условия аккредитива выполнены и если этот банк уполномочен осуществлять выплату, то выплачивается эквивалент суммы по документам бенефициару (продавцу).

- 8. Авизующий банк пересылает документы банку, открывающему аккредитив (банку-эмитенту).

- 9. Банк-эмитент (открывающий счет) передает документы покупателю (импортеру) и одновременно отдебетовывает ему эквивалент суммы по документам.

- 10. Покупатель получает документы и использует их для получения товара.

В отличие от инкассо, аккредитив включает в себя обязательство как минимум одного из банков. На нем базируется денежное обязательство банка, открывающего аккредитив.

Особенностью сделки по аккредитиву является то, что по своей сути она является самостоятельной по отношению к договору купли-продажи. Участники сделки работают с документами, а не с товарами или услугами, с которыми соотнесены документы. Исходя из этого можно отметить, что в аккредитивных сделках основным критерием является качество требуемых документов. Задачей банков является тщательная проверка документов на: соответствие действующим требованиям по форме, отсутствие противоречий между документами и полноту комплекта.

Документарный аккредитив является надежным инструментом обеспечения расчетов и платежей при сделках между партнерами, недостаточно доверяющими друг другу.

Данная форма расчетов также имеет свои риски:

- – для продавца риск заключается в том, что, несмотря на выполнение всех условий аккредитива, он не получит платежа аккредитива, если открывающий банк не в состоянии будет выплатить сумму по документам (например, в стране банка, открывающего аккредитив, возникли трудности с валютой);

- – для покупателя риск состоит в том, что он может получить поставку не в полном соответствии с договором.

Эта форма расчетов обладает и рядом достоинств:

- – для продавца основное достоинство состоит в том, что такая форма расчетов в большей степени защищает от риска неплатежеспособности покупателя, так как он получает платежное обязательство банка;

- – для покупателя преимущество состоит в том, что платеж осуществляется только тогда, когда товар отправлен получателю и выполнены условия, установленные аккредитивом.

Банковский перевод – форма расчетов, при которой покупатель дает поручение обслуживающему его банку перевести определенную сумму в другую страну и выплатить получателю перевод.

Осуществляется эта форма расчетов в следующей последовательности (рис. 7.3):

Рис. 7.3.

- 1. Подписывается договор между соответствующими сторонами (продавец – покупатель) на поставку товара, где указывается форма расчета.

- 2. Экспортер (продавец) в установленные договором сроки направляет импортеру (покупателю) коммерческий счет, транспортные документы (полученные от перевозчика) и другие документы, предусмотренные договором.

- 3. Покупатель, получив документы, представляет в свой банк поручение на перевод.

- 4. Банк покупателя на основании платежного поручения осуществляет перевод валюты банку продавца, направляя ему платежное поручение.

- 5. Банк продавца, получив платежное поручение, зачисляет оговоренную в договоре сумму на счет бенефициара (продавца).

Банковский перевод является наиболее простой, недорогой и достаточно оперативной формой осуществления платежей. Но ограничение данной формы расчетов по товарным поставкам объясняется значительным риском для обеих сторон:

- – при платежах переводом в окончательный расчет (после поставки товара) для экспортера (покупателя) существует риск неоплаты за поставленный товар;

- – при авансовых платежах импортером (покупателем) существует риск непоставки товара после его предоплаты.

Открытый счет – специальная форма расчета, используемая контрагентами внешнеэкономической сделки.

Рис. 7.4.

Как форма международных расчетов открытый счет (рис. 7.4) применяется достаточно редко и проводится в следующей последовательности:

- 1. Продавец и покупатель открывают счета, на которых учитывается задолженность.

- 2. После отгрузки товара продавец отсылает покупателю товарные документы и записывает за ним сумму за отгруженный товар.

- 3. Покупатель получает документы, предусмотренные договором, получает товар.

- 4. В течение срока, установленного в контракте, покупатель погашает задолженность. Он направляет банку платежное поручение на перевод суммы за счет продавца или покупатель высылает чек или вексель, в зависимости от условий, предусмотренных договором.

Расчеты по открытому счету возможны только в случае, если предприятия, фирмы-партнеры имеют длительные деловые отношения и полностью доверяют друг другу, так как при такой форме расчетов продавец не имеет никаких гарантий получения платежа. Оплата товара производится после того, как все права на него перешли к покупателю.

Кроме форм расчета, важное место в контракте уделяется базисным условиям поставки товара, так как от этого в конечном счете зависит цена товара.

Расчет По Открытому Счету

принцип расчетов между поставщиком и покупателем с использованием товаросопроводительных документов с зачислением покупателем причитающихся поставщику сумм платежа на открытый счет в сроки, устанавливаемые по соглашению сторон в безакцептной форме. Такой расчет предполагает полное взаимное сторон, когда предварительных договоренностей достаточно для бесперебойных взаимных расчетов.

Словарь бизнес-терминов. Академик.ру . 2001 .

Смотреть что такое "Расчет По Открытому Счету" в других словарях:

расчет по открытому счету - Предоставление поставщиком покупателю товарораспределительных документов минуя банк и зачисление покупателем причитающихся поставщику сумм платежа на открытый счет в сроки, устанавливаемые по соглашению сторон (ежемесячно, ежеквартально, по… … Справочник технического переводчика

РАСЧЕТ ПО ОТКРЫТОМУ СЧЕТУ - предоставление поставщиком покупателю товарораспределительных документов минуя банк и зачисление покупателем причитающихся поставщику сумм платежа на открытый счет в сроки, устанавливаемые по соглашению сторон (ежемесячно, ежеквартально, по… … Большой бухгалтерский словарь

РАСЧЕТ ПО ОТКРЫТОМУ СЧЕТУ - предоставление поставщиком покупателю товарораспределительных документов, минуя банк, и зачисление покупателем причитающихся поставщику сумм платежа на открытый счет в сроки, устанавливаемые по соглашению сторон (ежемесячно, ежеквартально, по… … Большой экономический словарь

ФОРМЫ РАСЧЕТОВ - способы расчетов, сложившиеся в международной торговле и связанные с использованием различных видов банковских и кредитных средств платежа. Основные Ф.р.: аккредитив обязательство банка произвести по указанию и за счет покупателя импортера платеж … Внешнеэкономический толковый словарь

Международные расчёты - (International settlements) Расчёты по международным торговым операциям Основные формы и правовые особенности международных расчётов, системы для их проведения Содержание Содержание Раздел 1. Основные понятия. 1Определения описываемого предмета… … Энциклопедия инвестора

I в современном экономическом строе Б. являются высшей формой кредитного посредничества и важнейшими органами вексельного и денежного обращения. Цель банковой деятельности: во первых, создать систему кредита (см. это сл.), которая обеспечивала бы … Энциклопедический словарь Ф.А. Брокгауза и И.А. Ефрона

Форма расчетно кредитных отношений, при которой продавец отгружает товар покупателю без оплаты и одновременно направляет в его адрес товарораспорядительные документы (счет на оплату), относя сумму задолженности в дебет счета, открытого им на имя… … Финансовый словарь

Депозит - (Deposit) Содержание Содержание Определение Размещение на депозите Понятие и правовая природа банковского вклада Нюансы российской банковской практики Депозитный сертификат Депози́т (банковский) — это сумма, помещённая в на… … Энциклопедия инвестора

Банковский чек - (Bank check) Определение банковского чека, виды чеков, содержание чека Информация об определении банковского чека, виды чеков, содержание чека Содержание Содержание Определение Виды и Понятие и юридическая природа чека Содержание чека Отношения… … Энциклопедия инвестора

- — родился 26 мая 1799 г. в Москве, на Немецкой улице в доме Скворцова; умер 29 января 1837 г. в Петербурге. Со стороны отца Пушкин принадлежал к старинному дворянскому роду, происходившему, по сказанию родословных, от выходца "из… … Большая биографическая энциклопедия

При экспортно-импортных операциях одновременно означает и расчеты по открытому счету. Эти кредиты предоставляются в расчетах между постоянными партнерами (контрагентами), особенно при многократных поставках однородных товаров. Сущность кредитов или расчетов по открытому счету заключается в том, что продавец отгружает товар покупателю и направляет в его адрес товарораспорядительные документы, относя сумму задолженности в дебет счета, открытого им на имя покупателя. В обусловленные контрактом сроки покупатель погашает свою задолженность по открытому счету. Для покупателя открытый счет – выгодная форма расчетов и получения кредита, так как в этом случае отсутствует риск оплаты непоставленного товара, а проценты за пользование таким кредитом обычно не взимаются. Хозяйствующие субъекты, использующие открытый счет, как правило, выступают попеременно в качестве продавцов и покупателей, что является одним из способов обеспечения выполнения сторонами платежных обязательств.

Овердрафт представляет собой отрицательный баланс на текущем счете клиента банка. Овердрафт – это форма краткосрочного кредита, предоставление которого осуществляется путем списания банком средств со счета клиента сверх остатка денег на счете. В результате такой операции образуется отрицательный баланс, т.е. дебетовое сальдо – задолженность клиента банку. Банк и клиент заключают между собой соглашение, в котором устанавливаются максимальная сумма овердрафта, условия предоставления кредита, порядок погашения его, размер процента за кредит. При овердрафте в погашение задолженности направляются все суммы, зачисляемые на текущий счет клиента. Поэтому объем кредита изменяется по мере поступления средств, что отличает овердрафт от обычной ссуды. В Российской Федерации банки почти не предоставляют овердрафт. За рубежом же он используется довольно широко.

В США для клиентов банка, которые имеют в нем счет продолжительное время, овердрафт может предоставляться бесплатно.

Форма кредита овердрафт впервые возникла в Англии и в настоящее время практикуется в большинстве развитых стран.

Акцептный кредит – кредит, предоставляемый банком в форме акцепта переводного векселя (тратты), выставляемого на банк экспортерами и импортерами. При этой форме кредита экспортер получает возможность выставлять на банк векселя на определенную сумму в рамках кредитного лимита. Банк акцептует эти векселя, гарантируя тем самым их оплату должником в установленный срок.

При реализации товара в кредит экспортеры заинтересованы в акцепте векселя крупным банком. Такой вексель может быть учтен или продан. При акцептном кредите формально кредит предоставляет экспортер, но в отличие от вексельного кредита акцептантом векселя выступает банк. Выдавая акцепт, банк не предоставляет кредит и не вкладывает в операцию своих средств, но обязуется оплатить тратту при наступлении срока платежа. В тех случаях, когда экспортер требует платежа наличными, проводятся операции рефинансирования, т.е. банк импортера акцептует тратту, выставленную на него импортером, учитывает ее и уплачивает экспортеру наличными деньгами. Стоимость акцептного кредита складывается из двух элементов: комиссии за акцепт и учетной ставки, которая обычно ниже ставки по учету векселя.

Термин «акцептный кредит» применяется обычно в тех случаях, когда банки акцептуют тратты только экспортеров своей страны. Разновидностью акцептного кредита является акцептно-рамбусный кредит.

Рамбус в международной торговле означает оплату купленного товара через посредство банка в форме акцепта банком импортера тратт, выставленных экспортером. Термин «акцептно-рамбусный кредит» применяется в тех случаях, когда банки акцептуют тратты, выставленные на них иностранными коммерческими банками. Эти банки играют вспомогательную роль и принимают на себя ответственность перед банками-акцептантами по своевременному переводу (рамбусированию) на их счета валюты, необходимой для оплаты акцептованных тратт.

Еще по теме Кредит по открытому счету:

- Механизм банковского кредитования торговых организаций для пополнения оборотных средств на основе единовременных кредитов и кредитных линий.